2024年的主要退休和税收数字

每年, 美国国税局宣布生活费用调整,影响退休计划的捐款限额和各种税收减免, exclusion, exemption, 临界值. 以下是2024年的一些关键调整.

遗产税、赠与税和隔代转让税

- 2024年的年度赠与税免税额(以及年度隔代转让税免税额)为18美元,000, 从17美元上涨,000 in 2023.

- 2024年的赠与税和遗产税基本免税额(以及隔代转让税免税额)为13美元,610,000, 12美元起价,920,000 in 2023.

标准扣除

纳税人通常可以选择在联邦所得税申报表上列出某些扣除额或要求标准扣除额. 2024年,标准扣除额为:

- 单身申报人或已婚人士单独申报的费用为14,600美元(高于2023年的13,850美元)

- 已婚共同申报者的费用为29,200美元(2023年为27,700美元)

- 户主21,900美元(高于2023年的20,800美元)

2024年,盲人和65岁及以上老人的额外标准扣除额为:

- 单个申报人和户主需缴纳1950美元(2023年为1850美元)

- 其他所有申请状态的费用为1550美元(2023年为1500美元)

特别规则适用于可被另一纳税人申报为受抚养人的个人.

IRAs

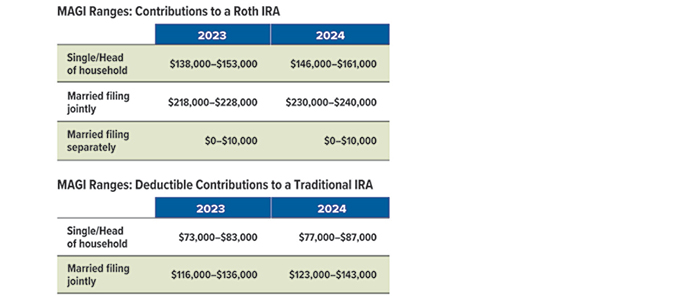

传统个人退休账户和罗斯个人退休账户的年供款上限为7美元,到2024年,这一数字将达到6000美元,500 in 2023), 50岁或以上的个人可以额外缴纳1美元,000. 罗斯个人退休帐户的供款限额在若干经调整的总入息(MAGI)范围内逐步取消(见表). 适用于积极参与雇主资助的退休计划的个人, 在某些MAGI范围内,传统IRA的供款扣除额也会逐步取消ee table). 对传统IRA的不可扣除捐款的限制不受MAGI的逐步取消.

Note: 2024年的淘汰范围为230美元,000–$240,2000美元(原价218美元),000–$228,如果个人的个人退休账户缴款不包括在工作场所的退休计划中,但与配偶共同提交,则该个人退休账户缴款不包括在工作场所的退休计划中. 逐步淘汰的范围是0 - 10美元,如果个人已婚,单独申请,配偶双方都有工作场所计划.

雇主赞助的退休计划

- 参加401(k)计划的员工, 403(b), 大多数457计划可以推迟到23美元,2024年的薪酬将从22万美元增加到2000万美元,500 in 2023); employees age 50 or older can defer up to an additional $7,2024年500(与2023年相同).

- 参加SIMPLE退休计划的员工最多可以推迟16美元,到2024年,这一数字将从现在的15美元上升到1000美元,500 in 2023), 50岁及以上的员工最多可以再推迟3美元,2024年500(与2023年相同).

儿童税:儿童的不劳而获的收入

在儿童税下, 孩子的非劳动收入超过2美元,2024年将达到600美元(此前为2美元),500美元(2023年),按照父母的税率征税.